注文住宅から注文住宅への住み替えを目指して、家の売却活動中のあやです。

「せっかく建てた注文住宅なのに住み替えるなんて・・・。」

周囲に住み替えの話をすると、よくこんなふうに言われるんです。

実は、私自身も最初はそう思っていました。

自分たちで間取りを考えて、こだわりを詰め込んだ家。

建てた当初は、「一生物の家」とさえ思っていたのに、暮らしてみたからこそ見えてきた「こうすればよかった・・・」という気持ち。どうしても、その気持ちを無視できなかったんです。そうして、夫婦で話し合いを重ね、”住み替え”という選択に向かって我が家は動いています。

ただ、注文住宅からの住み替えって、思った以上にハードルが高いんです。

✔︎今の家、ちゃんと売れるのかな?

✔︎ローンが残っていても大丈夫?

✔︎売るタイミングと買うタイミング、どうやって調整するの?

✔︎住み替えにかかる費用ってどれぐらいかかるの?

情報を探しても、「マンションから戸建て」や「建売住宅への住み替え」などの情報が多くて、注文住宅から注文住宅へ住み替えるケースのリアルな情報って少ない気がするんです。

だからこそ、この記事では、我が家が実際に売却活動を進めながら得た知識や悩んだポイント、住み替えに向けた現実的なステップを、なるべく分かりやすくまとめてみました。

これから住み替えを考えている方が、少しでも安心して前に進めるように。

「そして、住み替えてよかった!」と思える未来に向けて、この記事がヒントになったら嬉しいです。

ちょっと長い記事なのですが(笑)ぜひ、最後まで読んでくださいね♪

- はじめに|どうして注文住宅からの住み替えを考えるの?よくある理由と我が家の場合

- 住宅ローンが残っていても、住み替えはできるの?

- 住み替えにベストなタイミングはある?

- まず知っておきたい!注文住宅住み替えの重要ポイント3つ

- 住み替えの3つの進め方|どんな順番で進める?

- 買い先行:新しい家(または土地)を先に購入する

- 同時進行:今の家の売却と新しい家の購入を並行して進める

はじめに|どうして注文住宅からの住み替えを考えるの?よくある理由と我が家の場合

「注文住宅からの建てたのに、なんで住み替えるの?」と聞かれると、ちょっと説明に困りますよね。

でも、住んでみて初めて気づくことって、実はたくさんあります。

注文住宅から注文住宅へ住み替えるのは、例えばこんな理由が多いです。

- 子どもが成長して、生活動線や間取りが合わなくなった

- 職場や学校、実家などの距離を見直したくなった

- 周辺環境(交通量・騒音・近隣トラブルなど)が気になり始めた

- 家そのものには満足しているけれど「もっとこうすればよかった・・・」という気持ちが消えない

- 今の家の売却価格が高いうちに、理想を叶える家に移りたい

今、注文住宅に住んでいるからこそ、次は「もっと理想に近づけたい」という思いも強くなるというのも理由かもしれません。

「もう一度、家づくりにチャレンジしたい」

そんな気持ちをもっている人は、実はたくさんいます。

我が家も、強く住み替えに希望を抱いています。

我が家が住み替えを考えた理由は、今の家の後悔ポイントが見えてきたことと、もっとこだわりたいという気持ちからです。

(我が家が住み替えを考えるようになったきっかけ詳細はこちらの記事で紹介しています)

住宅ローンが残っていても、住み替えはできるの?

これ、住み替えを考え始めたときに誰もが一度は不安に思うポイントだと思います。

結論から言うと、住宅ローンが残っていても住み替えは可能です!

ただし、状況によって、進め方は変わってきます。

よくあるケースはこの3つ(アンダーローン、オーバーローン、今の家の売却の前に新居を買う)

| 状況 | 住み替えの進め方 |

|---|---|

| 今の家を売ったお金でローン完済できる(アンダーローン) | 売却後に新居購入。シンプルで安心 |

| 売却金額よりローン残債の方が多い(オーバーローン) | 自己資金を補う or「住み替えローン」を利用 |

| 売却前に新居を先に買いたい | つなぎ融資・住み替えローンが必要になることも |

つなぎ融資とは?

つなぎ融資とは、住み替えのタイミングで「新しい家の購入代金を一時的に立て替えるためのローン」のことです。

つなぎ融資はどんな時に使う?

例えば:

- 今の家をまだ売っていない

- でも新しい家の「契約」や「支払い」が先に必要!

そんなときに、売却資金が入るまでの「つなぎ」としてお金を借りるのが「つなぎ融資」です。

今の家が売れたら、その売却代金で返済します。

つなぎ融資の注意点

- 売却が長引くと利息が嵩む(通常の住宅ローンより金利が高め)

- 金融機関や不動産会社によって対応が違う→つなぎ融資に対応していない銀行もあります。

住み替えローンとは?

今の家の住宅ローンが完済できない場合でも、新しい家の購入費と今の家の残債をひとまとめにして借り直すことができるのが住み替えローンです。

住み替えローンの注意点

- 今住んでいる住宅の売却と新しい家の購入を同じタイミングでする必要がある

- 審査がやや厳しめ

- 借入額が大きくなるため、月々の返済負担が増える

- 金利がやや高めに設定されるケースも

結論:住宅ローンが残っていても住み替えはできます!

「住宅ローンが残っているから住み替えなんて無理!」と諦めるのはもったいない!

方法や順序を工夫すれば、実現できる可能性もあるんです。

もちろん、資金計画やスケジューリングはしっかりと◎

我が家も残債3000万以上。でも住み替えに向けて前向きに動いています!

住み替えにベストなタイミングはある?

住み替えを考え始めた時に悩むのが「タイミング」問題ではないでしょうか。

結論から言うと、「絶対この時期が正解!」というタイミングはありません。

でも、家族構成やライフプラン、住宅ローンの残債や不動産市場など、いくつかのポイントを照らし合わせることで「自分たちにとってのベストな時期」を見極めることができます。

よくある住み替えタイミングの例

| タイミング | 解説 |

|---|---|

| 子どもの就学・進学前 | 学区の変化や通学時間を見越して、入学前に新居に引っ越すケースが多いです。 |

| 住宅ローン控除の終了前 | 控除が切れるタイミングで住み替えを検討する人もいます。 |

| 家の資産価値が落ちる前 | 一般的に築10年を超えると価値が下がりやすいため、その前に売却する動きも。 |

| 土地の値上がりや金利上昇前 | 市場動向を見て、「今がチャンス」と感じて動く人も。 |

| 家族のライフスタイルの変化 | 「もっと広い家がほしい」「親との同居」などライフスタイルの変化がきっかけになることも。 |

我が家が「なぜ今のタイミングで」住み替えを考えたのか

我が家が今、住み替えを決意した理由は、子どもが小学校に上がる前に新しい環境に移っておきたいと思ったからです。

学区が変わる可能性などを考えると、入学前のこのタイミングがちょうどいいと感じました。

さらに、もうひとつの理由が築10年を迎える前に売却したいという思いです。10年を超えると、家の価値が下がるだけでなく、メンテナンスコストがかかり始める時期でもあります。そうなる前に住み替えをしたいというのが理想です。

私たちにとっては、子どもの成長と家の築年数が大きなきっかけになりました。

でも、住み替えのタイミングに正解も不正解もありません。

「今しかない」と感じたその気持ちが、きっとあなたにとってのベストなタイミング。

大切なのは、自分たちの想いに納得できていること。

それが、このちょっと大変な住み替えの原動力になるはずです。

まず知っておきたい!注文住宅住み替えの重要ポイント3つ

注文住宅から注文住宅への住み替えは、情報が少なく「何から始めればいいの?」と戸惑う方が多いです。私自身、最初まさにそんな状態でした。

まだ我が家の住み替えは進行中ではあるのですが、ここまで進めてきたことで感じた成功のカギとなる「重要ポイント」はこの3つだと強く実感しています。

①資金計画が住み替え成功のカギ!

住み替えはお金の流れをしっかり整理することがとても大切。

特に、今の家に住宅ローンが残っている場合は「売却でどれぐらいお金が動いて、購入にはどれぐらい必要?」と資金のバランス感覚がポイントになります。

でも、安心してください。

あらかじめ全体お金の動きを把握しておくことで、不安をグッと減らして、次の一歩をスムーズに減らすことができます。

ざっくりとしたお金の流れのイメージはこんな感じです:

| 項目 | 内容 | タイミング |

|---|---|---|

| 現在の住宅ローン残債 | 売却価格以上なら完済できる | 売却時 |

| 売却にかかる諸費用 | 仲介手数料、登記費用など | 売却時 |

| 新居の建築費・土地代 | 頭金+ローン借入が必要 | 購入時 |

| 仮住まい・引越し費用 | 賃貸契約、引越し2回分 | 売却〜購入の間 |

| つなぎ融資 or 住み替えローン | タイミングがズレたときの資金確保策 | 状況に応じて |

早い段階で資金シュミレーションをしておくことが重要です。

住み替えにかかるお金についての詳細はこちらのセクションで。

手持ち資金がなくても、住み替えはできる?

「住み替えたいけど、今すぐに何百万も用意できない・・・。」

そんな悩みを抱えている方は、きっと少なくないと思います。

結論から言えば、ある程度の工夫と準備があれば、まとまった手持ち資金がなくても住み替えは可能です。

ただし、”貯金ゼロ”はかなりハードルが高いのも事実。

引越し費用や諸費用の一部など、少しでも自己資金を用意できれば、選択肢がグッと広がります。

どうやって資金のやりくりをするの?

| 工夫・制度 | 内容 |

|---|---|

| 住み替えローン | 今の家のローンが残っていても、新居のローンに上乗せできる仕組み。オーバーローンでも買い先行が可能に。「売り」「買い」のタイミングを合わせる必要があり。 |

| つなぎ融資 | 売却資金が手元に入る前に、新居の着工金などを一時的に立て替えてくれる制度(主に買い先行で利用)。 |

| 売却益の活用(売り先行) | 今の家を売ってから新居の購入に進むと、自己資金に近い形で売却代金を使える。手持ちが少ない人に向いている。 |

| 仮住まいコストの節約 | 実家や知人宅に一時的に住まわせてもらうことで、仮住まいの家賃・引っ越し費用を抑えることも可能。 |

住み替えに必要な資金の基本的な流れ

| 項目 | 資金の出どころ | タイミング |

|---|---|---|

| 今の家の売却による収入 | 売却代金 | 売却時(引き渡し時) |

| 新居の購入資金 | 売却代金 or ローン | 契約時・着工時など段階的に発生 |

| 仮住まい・引っ越しなど | 手持ち or 売却資金から充当 | 随時 |

自己資金が少なくても、住み替えは不可能じゃない

自己資金が少ない=住み替えできない、ではありません。

大事なのは、「どのタイミングで、どのくらいのお金が必要になるか」をきちんと把握しておくこと。

資金の流れが複雑な住み替えだからこそ、信頼できる不動産会社やハウスメーカーに早めに相談し、全体の資金計画を立てることが成功へのカギとなります。

②スケジューリングは逆算がカギ!でも現実的には思い通りにいかないことも・・・

注文住宅への住み替えは、引越し、売却、新居建築な、長期間にわたる大きなプロジェクト。

その中で、「買い先行ならダブルローン」「売り先行なら仮住まい」といった避けにくい負担も出てきます。

理想は、「⚪︎月に新居に入居したい」とゴールを決めて逆算してスケジュールを立てていくこと。

住み替え逆算スケジュール例(売り先行パターン)

| フェーズ | 目安時期(例) | 内容 |

|---|---|---|

| 新居の完成 | 2026年4月ごろ | 新しい家への入居目標 |

| 着工 | 2025年10月ごろ | 建築スタート。注文住宅なら6ヶ月前が目安 |

| 土地契約・HM決定 | 2025年7月ごろ | ハウスメーカーを決めて土地契約 |

| 売却完了・資金確保 | 2025年5月ごろ | 売却代金が手元に入る |

| 売却活動スタート | 2025年4月ごろ | 遅くとも1年前には売却を開始 |

でも、実際には、売却のタイミングが読めなかったり、希望の土地に出会えなかったりと、予定通りに進まないのが現実です。

私自身も売り先行で動いているのですが、なかなか売却が決まらず、スケジュールを立てることすら難しい状況・・・。

でも、このような逆算スケジュールを知っておくことで、いつ次のフェーズに進めるかわからない住み替えで「次にやるべきこと」を把握しやすくなります。

完璧なスケジュールじゃなくても大丈夫ですよ。

③不動産会社選びは”パートナー選び”

住み替えを考えるなら、まず1番大切なのが「今の家がいくらで売れるか」を知ること。

この金額によって、住み替えの資金計画は大きく左右されます。

だからこそ、不動産会社選びは本当に重要です。

実際、不動産会社によって査定額が大きく異なることもあることがあるため、「どこに任せても同じ」とは限りません。

一括査定サイトの活用がおすすめ

我が家は、ライフルホームズの不動産会社一括査定を利用しました。

我が家の場合は査定額に大きな差はなかったものの、各会社の提案内容や、営業スタイル、売り方の戦略がそれぞれ違うことをを知ることができました。

その中で「ここで任せてみたい!」と思える会社と出会えたのは、一括査定を使って比較したからこそだと思います。

最初は、一括査定で出会った会社のひとつと契約をしましたが、売却活動を進めていく中でほかの会社も気になるように。

最終的には別の会社に切り替えて、現在も売却活動を行っています。

結果として、一括査定は「全く知らない状態の時には、複数の会社を比較検討できることでこれからの道筋が見える」という意味で、住み替えのスタートラインに立つためにとても役立ったと感じています。ぜひ、一括査定の利用はおすすめしたいです。

| メリット | 注意点 |

|---|---|

| 複数社の査定額を一度に比較できる | 高額提示に釣られないこと |

| 地元密着・大手それぞれの特徴がわかる | 営業電話が来ることも |

| 条件にあった会社を見極めやすい | サイト選びも慎重に |

一括査定サイトの利用や不動産選びのリアルについての我が家の体験談についての記事はこちら↓

ここまでが「注文住宅住み替え」における成功のカギ3つでした。

次の章ではいよいよ、住み替えの3パターン(売り先行・買い先行・同時進行)について解説していきます!

住み替えの3つの進め方|どんな順番で進める?

住み替えの3つの進め方については、こちらの記事でも紹介しています。

注文住宅から注文住宅へ住み替える際には、大きく分けて以下の3つの進め方があります。

| パターン | 特徴 | 向いている人 |

|---|---|---|

| 売り先行 | 先に今の家を売って資金を確保し、その後に新居を建てる | ローン残債を完済してから動きたい、予算を明確にしたい人 |

| 買い先行 | 先に新しい土地や家を決めてから、現在の家を売却 | 気に入った土地・建築スケジュールを優先したい人 |

| 同時進行 | 売却と購入をほぼ同時に動かす | タイミングや資金管理に自信がある人 |

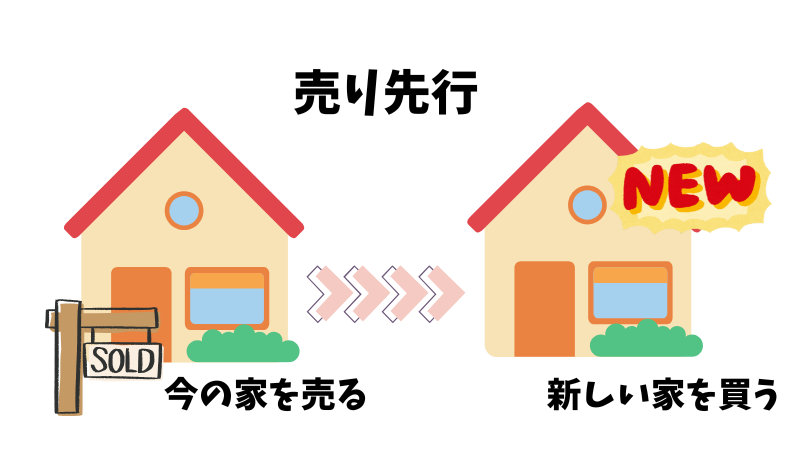

売り先行:現在の家を先に売るパターン

現在の住宅ローンが残っている場合、まず売却して完済することで資金面の不安がクリアになるのが売り先行です。

売り先行のメリット

- 売却価格が確定してから新居を探せるので、資金計画がたてやすい。

- ローンが重複しない

- 落ち着いてハウスメーカーを選べる

売り先行のデメリット

- 1度仮住まいが必要になることが多い(引越しが2回必要に)

- 仮住まいを短くすることを考えると、土地探しや建築の時間に余裕がなくなる場合も

売り先行に向いている人

- 今のローンを完済してから次の家を建てたい

- 予算を確定してから新居計画を立てたい人

我が家もこの「売り先行」で進めています!理由は、今の住宅ローンが残っている状態で新しいローンを組むことが現実的ではないからです。リアルな流れや気づきについては別記事で紹介していきますね。

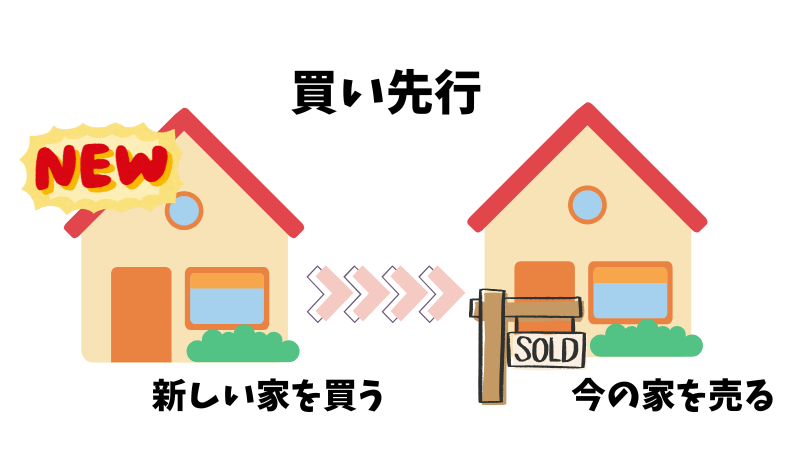

買い先行:新しい家(または土地)を先に購入する

「希望のエリアに土地が出た」「急ぎで建築スケジュール」を確保したい」など新しい家の確保を優先したい人向きのパターンです。

買い先行のメリット

- 希望エリアの土地やハウスメーカーをじっくり選べる

- 仮住まい不要で、スムーズに住み替えられる可能性がある

買い先行のデメリット

- 住宅ローンが2重のダブルローンになる可能性がある(資金繰りが大変)

- 現在の家が予定通り売れない可能性がある

こんな方におすすめ

- 現金に余裕があるorダブルローンが組める

- 先に理想の土地や建物を確保しておきたい人

つなぎ融資を活用するケースが多いのもこのパターンです。

同時進行:今の家の売却と新しい家の購入を並行して進める

スムーズに進めば仮住まい不要で理想的に思えますが、調整が難しく、現実的にはかなりハードルが高いパターンです。

同時進行のメリット

- タイミングがうまく合えば仮住まいが不要、引越しが一度で済む

- 通勤・通学など、暮らしへの影響を抑えられる

- 住み替えローンを利用できる

同時進行のデメリット

- スケジュール調整が難しい

- 買主との調整が難しい(契約後、家が建つまで何ヶ月も待ってもらう必要も)

- 売却代金が入る前に、新居の契約金や土地代などまとまったお金が必要になる場合があり

- 売却と購入の交渉を同時に進めるため負担が大きい

こんな方におすすめ

家の売却と購入の両方に対応できる資金と決断力がある人

同時進行は、不動産会社の協力が不可欠になります。

あなたの家計・優先順位によって、最適なパターンが変わります。

次の章では、さらにそれぞれのパターンの流れを紹介していきますね!

住み替え3パターン(売り先行・買い先行・同時進行)別の住み替えの流れ

住み替え3パターンについてはこちら▼の記事でもまとめています。

注文住宅から注文住宅への住み替えでは、それぞれのパターンで「やるべきことの順番」が異なります。

ここでは、売り先行・買い先行・同時進行それぞれの流れをわかりやすく説明していきますね!

売り先行の流れ(我が家もこのパターン)

「今の家を売ってから、新しい家を建てる」慎重型の進め方。

| ステップ | やること |

|---|---|

| STEP1 | 不動産会社に査定依頼・媒介契約 |

| STEP2 | 内覧・販売活動スタート |

| STEP3 | 売買契約(※この時点で価格が確定) |

| STEP4 | 仮住まいの検討・引越し準備 |

| STEP5 | 引渡し・入金(ローン完済) |

| STEP6 | 新居の土地探し・ハウスメーカー検討 |

| STEP7 | 建築請負契約・建築スタート |

| STEP8 | 完成・引越し(住み替え完了!) |

- 売却益を使っての新居の予算を組めるため、資金面の不安が少ない

- 仮住まい・2重の引越しが必要になる可能性が高い

我が家のリアル体験談は別記事にてまとめる予定です!

買い先行の流れ

「理想の土地やハウスメーカーを先に確保したい」攻め型の進め方。

| ステップ | やること |

|---|---|

| STEP1 | 新居の希望エリアや条件を整理 |

| STEP2 | 土地購入・ハウスメーカー決定 |

| STEP3 | 建築請負契約・ローン手続き(つなぎ融資含む) |

| STEP4 | 並行して現在の家を売り出し開始 |

| STEP5 | 建築中に内覧・販売活動 |

| STEP6 | 売却決定・売買契約 |

| STEP7 | 新居完成とほぼ同時に引渡し・引越し(理想) |

- 仮住まいなしでスムーズに引越しできることも

- 売却タイミングがずれるとローンが2重になるリスク

- 資金繰りに注意(つなぎ融資や住み替えローンを検討)

同時進行の流れ

「タイミング命!」な綱渡りスタイル。

| ステップ | やること |

|---|---|

| STEP1 | 不動産会社に売却査定+並行して土地探し |

| STEP2 | 両方を並行しながら、条件が揃ったタイミングで契約 |

| STEP3 | 現在の家の売買契約&新居の土地契約を同時期に |

| STEP4 | 建築請負契約・融資手続き |

| STEP5 | 売却引渡し&新居完成のタイミングを調整して引越し |

- 売却・購入の調整が難しく、うまくいけば最短ルート

- リスクが高く、どちらかが崩れると仮住まいや資金負担が発生

比較表でざっくり振り返り!

| パターン | 資金の安心度 | 仮住まい | タイミング調整 | 難易度 |

|---|---|---|---|---|

| 売り先行 | ◎(資金が先に確定) | あり(高確率) | 比較的しやすい | ★★☆☆☆ |

| 買い先行 | △(ローン重複リスク) | なしの可能性あり | 建築中心に調整 | ★★★★☆ |

| 同時進行 | △(資金調整必要) | 少ないが高リスク | 難しい | ★★★★★ |

このように、流れを把握しておくと、「自分にはどのパターンが合っているか」「どんな準備が必要か」が見えてきます。

次の章では、住み替えに欠かせない「不動産会社選び」と「一括査定」についてお話しします!

不動産会社の一括査定と選び方

注文住宅から注文住宅への住み替えは、「今の家をどうやって売るか」が成否を分けると言っても過言ではありません。

ここでは、不動産会社選びの重要性と、一括査定を活用するポイントをお伝えします。

一括査定ってなに?

一括査定サイトでは、1回の情報入力で複数の不動産会社に査定を依頼することができます。

我が家はライフルホームズの一括査定を利用しました。

ライフルホームズ一括査定公式サイトはこちら。

一括査定を利用するメリット

- 相場感がつかめる

- 高く売れる可能性がある会社を探せる

- 不動産ごとの対応を比較できる

一括査定を利用するデメリット

- 電話やメールが多く届く

住み替えにおいての不動産会社選びのポイント

住み替えにおいては「売却額」だけでなく、「スケジューリング」「仮住まいとの連携」など、計画全体を見通して動けるパートナーであるかがとても重要です。

| 比較ポイント | チェックすべきこと |

|---|---|

| 査定額 | 極端に高い・低いものは避けて「理由」を聞く |

| 担当者の対応 | 質問に対して丁寧か、住み替えの流れを理解しているか |

| 売却実績 | 地域・価格帯・築年数が近い家の取引経験があるか |

| 売却戦略 | 売り出しタイミング・ターゲット層などの提案があるか |

| サポート内容 | 仮住まい紹介、建築会社との調整などに対応できるか |

不動産会社の方の対応や、売却態度は実際に契約してみないと見えてこないことも多いです。

売却活動をするだけではお金はかかることはないので(あくまで、成功報酬)、契約をして合う不動産会社を選んでいくのもいいと思います!

媒介契約の種類(一般媒介・専任媒介・専属専任媒介)も知っておこう

家を売る時、不動産会社にお願いすることになりますが、その時に結ぶのが「媒介契約(ばいかいけいやく)」です。

簡単に言うと、「どんな条件で不動産会社に売却をお願いするか」を取り決めた契約のことになります。

それぞれ条件やメリット・デメリットが違うので、表にまとめますね。

| 契約の種類 | 複数の会社に依頼できる? | 自分で買主を見つけてOK? | レインズ登録義務 | 状況報告の頻度 | メリット | デメリット |

|---|---|---|---|---|---|---|

| 一般媒介契約 | ✅ できる | ✅ できる | ❌ 義務なし(努力義務) | ❌ 義務なし | 複数社に依頼して広く売却活動できる | 販売に消極的な業者も/責任の所在があいまいに |

| 専任媒介契約 | ❌ 1社のみ | ✅ できる | ✅ 7日以内に登録 | ✅ 2週間に1回以上 | 専任なので熱心に販売してくれる傾向 | 1社に絞るため、相性が合わないと不安 |

| 専属専任媒介契約 | ❌ 1社のみ | ❌ できない(全て業者経由) | ✅ 5日以内に登録 | ✅ 1週間に1回以上 | より販売に注力してくれる(責任感が強い) | 自分で買主を見つけても仲介手数料がかかる |

- レインズ登録:国土交通省指定の不動産流通ネットワーク。登録されると、他の不動産会社も閲覧ができ、紹介可能に。

- 「売却を急ぐ」「売却に本気の会社に託したい」という場合は、”専任”or”専属専任”が一般的。

- 「自分でも買主を探したい」「複数社で営業してほしい」という場合は、一般媒介が合うことも。

媒介契約についてはこちら▼の記事でまとめています。

我が家の場合は・・・

我が家は、最初一括査定で出会った不動産会社と「専任契約」を結び、その後2つの会社との同時契約である「一般契約」を経て、現在は2社のうちの1社と「専任契約」で売却活動をお願いしています。

詳しくはこちらの記事で書いています!

住み替えにかかるお金まとめ

注文住宅から注文住宅への住み替えは、お金の流れが複雑です。

ここでは、見落としやすい費用も含めて、住み替えにかかるトータルコストを整理していきます。

| 費用項目 | 金額の目安 | 備考 |

|---|---|---|

| 仲介手数料 | 売却価格の約3%+6万円+税 | 不動産会社に支払う成功報酬 |

| 登記関係費用 | 数万円〜20万円程度 | 抵当権抹消・所有権移転など |

| 印紙税 | 数千円〜数万円 | 売買契約書に貼付 |

| ローン完済手数料 | 数万円 | 繰上げ返済や抵当権抹消など |

| 引越し費用 | 10万〜30万円前後 | 仮住まい含むと×2回の可能性 |

| 仮住まい家賃 | 月8〜15万円程度 | 地域や期間により大きく変動 |

| 新居の住宅ローン諸費用 | 50万〜100万円程度 | 融資手数料・保証料・保険など |

| 火災保険料 | 10万〜30万円前後 | 建物・地震保険など含む |

| 外構・家具家電 | 50万〜300万円以上 | 必要に応じて予算確保を |

注文住宅から注文住宅への住み替えに必要な「手出し費用」はどのくらい?

注文住宅から注文住宅への住み替えを考える時、気になるのが「実際にどのくらいの現金が必要になるのか?」という点ではないでしょうか。

✔︎結論から言うと・・・

売却益が出ない場合、100万円から300万円程度の現金が必要になるケースもあります。

というのも、住み替えにかかる費用には、

- 住宅ローンでまかなえるもの(建物本体など)

- 現金で支払う必要があるもの

があり、後者が意外とおおく、金額も大きいからです。

まずは「仲介手数料などを見越した売却価格設定を」!

例えば、3000万円で売却する場合でも、実際に手元に残るのは3000万円まるまるではありません。

不動産会社での仲介手数料や抵当権抹消登記などの諸費用が差し引かれます。

だからこそ、売却価格を決めるときは、「売った後になにがいくらかかるか?」を最初から逆算して考えることが大切です!

「3000万円でうれたらOK」ではなく、「3000万円で売ったら約110万円ほど差し引かれて、手元には〇〇円残る」という視点で計画を立てましょう!

もちろん、そこから、住宅ローンの残債を返す必要があるのは忘れずに!!

住み替えで”手出し”になるお金一覧

先に書いたように仲介手数料、登記関係費用、印紙税、ローン完済手数料などを見越した売却価格設定にしてくださいね!

| 項目 | 金額の目安 | 備考 |

|---|---|---|

| 仲介手数料 | 売却価格の約3%+6万円+税 | 成功報酬として不動産会社に支払い |

| 登記関係費用(抹消・移転) | 数万円〜20万円程度 | 抵当権抹消・所有権移転など |

| 印紙税 | 数千円〜数万円 | 売買契約書や請負契約書に貼付 |

| ローン完済手数料 | 数万円 | 繰上げ返済や事務手数料 |

| 引越し費用(1回分) | 10万〜30万円前後 | 仮住まいがある場合は×2回に |

| 仮住まい家賃 | 月8〜15万円程度 | 地域・期間により変動あり |

| 住宅ローン諸費用(新居) | 50万〜100万円程度 | 融資手数料・保証料・保険料など |

| 火災・地震保険料 | 10万〜30万円程度 | 契約期間・補償内容により変動 |

| 外構・家具・家電 | 50万〜300万円以上 | 必要に応じて増減。自由度高い分、費用も上がりやすい |

家を売って利益が出る場合には「譲渡所得税」に注意

家の売却で利益(=譲渡所得)が出た場合には、「譲渡所得税」や「住民税」がかかる可能性があります。

でも、マイホームを売る場合には「3,000万円の特別控除」という制度が使えるため、3000万円までの利益については実際には税金がかからない、または少額で済むことが多いです。

この特例を使うためには、

- 自分が住んでいた家であること(住んでいない場合は住まなくなった日から3年以内)

- 家を売却した年とその2年前に3000万円の特別控除を受けていない(3年に1回)

- 売却が親族などへの譲渡でないこと

- 他の特例を受けていない など、いくつか条件があります。

また、住み替えのように新しく家を買う場合には、この特別控除を使うと新しい家の「住宅ローン控除(住宅ローン減税)」が併用できないという決まりもあるので注意が必要です。

💡どちらの制度を使うかは、利益の額や新居のローン次第。ケースによって「どっちがお得か?」が変わるので、早めに確認しておくのが安心です。

我が家のように「売却で利益が出ない(±0)」場合は気にしなくてOKですが、

資金計画を立てるうえで税金も意外と見落としがちなので、不安な場合は確認しておくことがおすすめです。

つなぎ融資・住み替えローン

住み替えでは、「今の家を売ったお金で新しい家を買う」というのが理想。

でも、現実は売却が思うように進まなかったり、新居の契約や着工が迫っていたりして、タイミングが合わないこともしばしばあります。

そんな時に検討されるのが、「住み替えローン」や「つなぎ融資」です。

まず押さえておきたい2つの資金調達方法とは?つなぎ融資・住み替えローン

| 名称 | 使うタイミング | 目的 |

|---|---|---|

| つなぎ融資 | 土地購入・着工金支払いの段階 | 売却前でも支払いを一時的にカバー |

| 住み替えローン | 売却損が出た場合(残債が売却価格を上回る) | 今の家のローン+新居ローンを一括借入 |

つなぎ融資とは?

新築注文住宅の場合、土地代や着工金の支払いが早く発生します。

でも住宅ローンは「建物が完成してから実行される」ため、そこまでの資金を一時的に”つなぐ”のが「つなぎ融資」です。

例えばこんな場面で:

- 売却がまだ決まっていない

- 頭金がないor全額充当できない

- 土地の契約期限が迫っている

つなぎ融資を利用する注意点

- 金利は住宅ローンより高め

- 完成後、住宅ローンに切り替えて一括返済する

- 手数料や印紙代など諸費用がかかる

住み替えローンとは?

今の家の売却価格よりローン残債が多い「オーバーローン」の状態でも、ローン残債の不足分ごと新居のローンに組み込んで借りられるのが住み替えローンです。

例えば:

- 今の家のローン残債:3500万円

- 売却価格:3000万円

→差額500万円を含めた「新居+500万円」のローンを組む

注意点:

- 今住んでいる住宅の売却と新しい家の購入を同じタイミングでする必要がある

- 審査が厳しめ

- 借入額が増える分、返済負担も増大

- 金利が高くなるケースも

住み替えローン・つなぎ融資まとめ

| 比較項目 | つなぎ融資 | 住み替えローン |

|---|---|---|

| タイミング | 着工前〜住宅ローン実行前 | 売却後に差額が出たとき |

| 使いみち | 土地・着工金・中間金など | 売却損を補い新居を買う |

| 借入額 | 必要金額のみ(短期) | ローン残債+新居費用(長期) |

| 金利 | 年2〜4%程度(変動) | 住宅ローン金利+上乗せの可能性 |

| 審査 | 比較的通りやすい | 厳しめ(金融機関により異なる) |

- 売却前にお金が必要なら「つなぎ融資」

- 売却損が出るなら「住み替えローン」

- どちらも金利・条件・リスクを理解した上で検討することが大切

- 早めに住宅ローンを組む金融機関と相談を!

「売れないとき」の選択肢も知っておこう

売り先行で今の家を売却しようとしても、思うように買い手が見つからないこともあります。

そんなときのために、「もしもの選択肢」として不動産会社による買取やリースバックの仕組みを知っておくと安心です。

どちらも一般的な仲介とは異なる方法で、ケースによってはスムーズな住み替えの手助けとなることもあります。

| 方法 | 概要 | メリット | デメリット |

|---|---|---|---|

| 買取 | 不動産会社が直接、今の家を買い取ってくれる | 確実に売れる/現金化が早い | 仲介より価格が下がる傾向 |

| リースバック | 家を売った後も賃貸として住み続けられる仕組み | 引っ越し猶予ができる/資金確保 | 家賃が発生/長期的にはコスト高 |

買取もリースバックも仲介で売却するより断然価格が下がります。低かったら仲介の半額程度になることも・・・。仲介で売ることが1番おすすめではあるのですが、もしもの時の知識としてもっておきましょう。

最後に|注文住宅から注文住宅へ、納得のいく住み替えのために

注文住宅から注文住宅への住み替えは、間違いなく「ハードルが高い住み替え」というのは間違いありません。

というのも、こんな特徴があるからです。

| 特徴 | 内容 |

|---|---|

| 思い入れが強い | 自分たちで決めて建てた家。売却には感情の整理が必要です。 |

| 売却が難航しやすい | 個性的な間取り・仕様が万人向けでない場合もあります。 |

| 新居への理想が高まる | 一度注文住宅を経験すると、「次も妥協できない!」気持ちが強くなりがち。 |

| スケジュールがタイトになりやすい | 建築期間がかかる分、仮住まいや資金の調整が必要に。 |

| 売却価格とローン残債のギャップ | 高性能な家=高く売れるとは限らず、価格差に悩む方も。 |

注文住宅住み替えの注意点

①売却価格の「現実」を知る

たとえ高断熱・高性能の家でも間取りやデザインにこだわっていても、買い手が重視するのは立地・築年数・価格のバランスなんです。

注文住宅の価値は、意外と査定に反映されづらいです。

我が家も、この現実に驚かされました・・・。

→一括査定+信頼できる不動産会社の担当者の意見で客観視するのがおすすめです。

②「今より良い家にできるかは」資金と整理力次第

一度注文住宅を経験していると、新しい家に求める理想が明確ですよね。

でも、全てを叶えようとするとコストが跳ね上がることも・・・。

→「どうしても譲れない条件」と「妥協点」を家族で話し合っておくと◎

③売却と新居のタイミングは綱渡り

住み替えは「売却・仮住まい・契約・着工・引き渡し」と複数のイベントが交錯する長期戦です。

→スケジュール管理だけでなく、「何がおきるか」のシュミレーションも大切です。

我が家が住み替えを経験して感じたこと

我が家は今、まさに”売却の壁”に直面しています(笑)

頭では住み替えは大変と理解していたつもりでした。

でも、「ローン残債」と「査定価格」のギャップに驚きを隠せず、立ち止まらざるおえない状況です。

それでも、「住み替えたい!」という気持ちは確かで、今は売却活動を前向きに進めています。

この記事が、同じように理想の住まいをもう一度手に入れたいと願っている方にとって、少しでも参考にしていただけたら嬉しいです。

大変長文になってしまったのですが、最後まで読んでいただいた方、ありがとうございました!

こうして住み替えの流れを記事にしてみて改めて思ったのは、住み替えって大変ってことです(笑)

でも、理想の暮らしを目指して、みなさん一緒に住み替え活動頑張りましょうね♪

住み替えに成功した方もぜひエールをもらえたらうれしいです!

コメント